事業承継

事業承継について

「これまでの事業や財産をうまく承継したい」と考える経営者は多いですが、事業承継対策を先送りにしてはいませんか?

事業承継対策が十分でなければ、いざ必要となった時に「後継者がいない」「相続問題で承継どころではない」などさまざまな問題が原因で、廃業にまで追い込まれる場合もあります。事業承継をお考えの場合は、ぜひ当事務所にご相談いただき、一緒に適切な計画・対策に取り組みましょう。

事業承継の種類

-

親族への承継

メリット

- よく知っている親族なので経営者が安心できる

- 社内外からも受け入れられやすい

- 子どもに承継する場合、相続により経営権や財産を譲渡できるため、税負担を軽減できる可能性がある

デメリット

- 親族の中に経営者としての能力や意欲を持つ人材がいるとは限らない

- 幹部従業員から不満が出てくるなどの可能性がある

-

従業員への承継

メリット

- 信頼でき、実績、実力がある従業員へ承継することで、仕事の引継がスムーズにいきやすい

- 後継者育成のための時間を短縮できる

デメリット

- 従業員が経営権を持つため株式を取得させようとしても資金が無い場合が多い

- 負債があった場合、連帯保証債務を引き継いでもらうことが難しい

- 親族や他の従業員から不満がでる可能性がある

-

第三者への承継(M&A)

メリット

- 現経営者が株式の売却利益を得ることができる

- 負債があった場合、連帯保証債務を解除してもらえる可能性がある

- 事業の相乗効果により、会社の発展につながる可能性がある

- 社員の雇用を守ることができる

デメリット

- 条件に合う相手が見つかるとは限らない

- 交渉がまとまらない可能性がある

- 現従業員から不満がでる可能性がある

事業承継を阻害する

3つの理由

-

経営状況や事業の将来性への懸念

事業承継を比較的スムーズに行える会社は、業績が好調で黒字経営であり、金融機関からの借入金も少ない場合がほとんどです。

しかし、現実は業績面の不安や借入状況などにより、後継者問題が続出しています。

事業承継をする前には、まずは自社の現状把握が必要であり、経営状況や将来性を見極めなければなりません。現状を知るためにも、司法書士や金融機関などの専門家に協力を依頼することが効果的です。早い段階から専門家の意見を取り入れていれば、自社にとって有益な事業承継の方法を提案してもらえる期待が高まります。 -

後継者がいない・育成に問題がある

経営者の多くは「自分の子どもを後継者に」と考えています。しかし、多様性や本人の考え、仕事に対するやりがいなどのさまざまな理由から、「会社を継がない」という選択に至る場合も多く、後継者不在問題が頻発しているのです。

それでも事業の魅力や可能性があれば、後継者は見つかると考えられますが、適任かどうかは別問題です。適任でなければ、結果的に事業は立ち行かなくなるかもしれません。

一方、新しい後継者が就任直後から、現経営者と同じ経営ができるとも限りません。だからこそ、後継者選びには、潜在的なポテンシャルや将来性がカギとなります。また、どのタイミングで経営を任せるかも重要なポイントです。経営を引き継ぐ時期が先延ばしになればなるほど、後継者は経営者としての自覚や経験を積み重ねる機会を損失する原因になります。安定した事業の継続をめざすためにも、事業承継の時期はきちんと決めましょう。

-

事業承継のための資金が不足している

事業承継では株式・土地・建物など、事業に必要な財産が後継者に引き継がれます。

財産を譲り受けるため、相続税や贈与税を納税しなければなりません。現金一括払いのため、一定以上の資金力が必要です。会社の規模が大きい場合は税金面の負担も増えやすく、事業承継が思うように進まなくなる恐れがあります。また、後継者以外にも相続人がいる場合は、財産の分配でトラブルが発生する場合も少なくありません。相続人による遺留分の主張が認められれば、遺留分侵害額請求に対して承継した財産から対応する必要も出てきます。

他にも、事業承継が遅れる原因には、会社の株式を買い取る資金の不足も挙げられます。

従業員を後継者にする場合、ほとんどは十分な資金を用意できているとはいえません。十分な能力があるにもかかわらず、株式の取得が事業承継の大きな壁となるのです。対策方法としては分割での支払い以外に、金融機関やファンドからの資金調達などがあります。

事業承継の流れ

-

01

ご相談・ヒアリング

まずは貴社の経営・資産状況、株主なども確認させていただき、現経営者様のご意向をお伺いいたします。後継者の候補をお考えの場合は、候補者様もご同席の上でのヒアリングも可能です。後継者を決めかねている場合も、遠慮せずに気になることを何でもご相談ください。

-

02

後継者以外の親族や従業員への周知

事業承継に多いのが相続に関する問題です。

特に一族経営や規模の小さい企業においては、相続権を持つ家族や親族からの不平不満を買う恐れがあります。また、社員や従業員からの信頼関係を構築するという点でも、後継者の存在をたしかに周知することが大切です。 -

03

事業承継計画の立案

親族内承継もしくは、社員や従業員への事業承継を行う場合は、事業承継計画の立案が必要です。明確な企業理念や中長期的な経営目標、後継者の承継時期や承継に関する基本方針などについて、5年~10年のスケジュールをまとめたものが事業承継計画になります。

-

04

後継者への引継ぎ・教育

後継者への引継ぎは一度に行うのではなく、事業が成り立つように教育していくことが大切です。営業・財務・労務など、経営に関する各分野の業務を経験させ、必要な知識を吸収できるようにサポートしましょう。

また、取引先への挨拶や紹介などは、可能な限り同行の上で行いましょう。 -

05

代表権・議決権の承継サポート

代表権交代には役員変更の登記、株式譲渡には契約書・議事録などの起案・作成など、さまざまな手続きが必要です。

当事務所では税理士とも連携しながら、スムーズな事業承継をサポートしてまいります。

事業承継が

うまくいかない場合

家族信託(民事信託)は、事業承継対策にも非常に有効です。

では、まず、事業承継でよくある問題にはどのようなものがあるか、整理してみましょう。

-

相続税の問題

株価対策をしないと、相当額の相続財産となり、相続税が高額になってしまう。

相当額の相続財産の割には、換金性がない。 -

経営権の問題

自社株を半分以上渡してしまうと、会社の実権を握れなくなってしまう…。

例えば、オーナー社長であるお父様が、今まで、すべての自社株を持っていたとします。

会社が赤字で株価が安い時期だし、長男はいずれ後継者になるからと、今のうちに株を長男に引き継いでおき、長男が6割・お父さんが4割の株を持つことに変更したとします。

すると…経営権のトラブル。

会社のことを決めるには、自社株の半分以上の賛成が必要になりますよね。(会社の重大な方針を決めたり、役員を選んだりクビにしたり)

そのため、株を半分以上もつ息子が、株主としていろんなことを決めれるようになってしまい、父と息子の立場が逆転してしまう可能性があるんです。

株を誰が持つかは、非常に大事なことになるんですよね。 -

遺留分の問題

経営権である自社株を後継者に贈与又は相続させたとしても、他の兄弟姉妹から遺留分を主張されてしまう

⇒お金で解決できなかったら、自社株を兄弟姉妹で分け合うことになり、結局経営権が安定しなくなってしまう。

遺留分とは、相続人の期待する権利、相続人の最低限もらえる権利のことをいいます。

例えば、父・母・長男・次男がいるとします。

社長である父の財産は自社株だけだと思ってください。

父が亡くなり、会社の後継者である長男に全部相続したとしたら、母や次男が何ももらってなかったら、母や次男が期待する権利が裏切られることになってしまう。

いくらお父様の意思でも、母や次男にも法律上最低限もらえる権利があるわけなんです。

自社株もらったって換金できなくても、遺留分減殺請求できるんです。

自社株を分け合うことになると、結局経営権が安定できなくなってしまいますよね。 -

オーナー社長が認知症になった時の問題

オーナー社長が認知症になると、株主総会が開けない…

⇒何も決めることができず、会社がストップしてしまう。

株式会社の重要事項は、株主総会で決定されます。

(会社の重大な方針を決めたり、役員を選んだりクビにしたり)

お父様一人だけが株主の時は、お父様一人の株主総会で決めれました。

でも、そのお父様が認知症になってしまったら…。株主総会は開けなくなってしまいます。

ということは、何も決めれなくなってしまいます。

すべてがストップしてしまう。

株主総会を開けないのは会社にとって本当に致命時なことになるんですよね。

じゃ、株主総会を開いたことにしておけばいいじゃないか、株主総会議事録だけ作ればいいじゃないかって思う人もいると思うんですけど、それはダメなんです。株主総会議事録を不正に作成することは、刑法で罰せられることなんです。

(刑法157条 公正証書原本不実記載等)

事業承継の問題を

家族信託

(民事信託)で

ご解決いただけます

-

事業承継問題、これらをクリアするために、家族信託(民事信託)をあてはめてみましょう。

家族信託(民事信託)

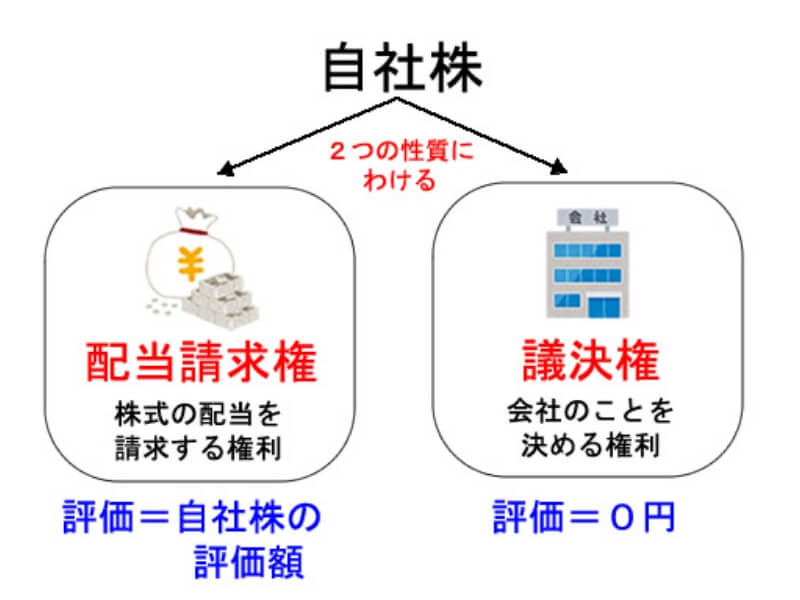

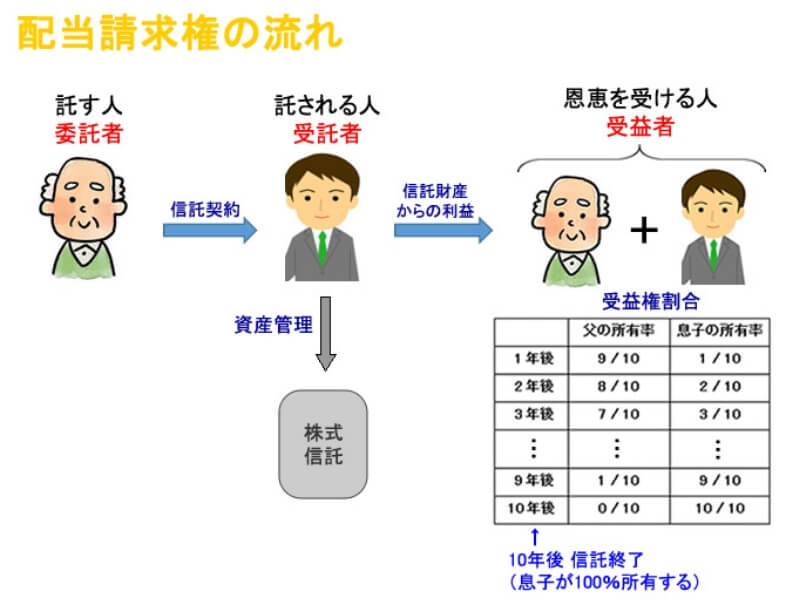

信託は、自社株を2つの性質に分けることができます。(複層化といいます。)

自社株を、「受益権」と「それ以外」に分けることができます。

株主だと配当とかありますよね。

そういう配当とかを請求する権利=配当請求権

それと、会社のことを決める権利=議決権

この、金銭面である配当請求権と、会社のことを決める議決権。

これらを分離させます。

これをわけると、非常におもしろいことなんですが、配当請求権は、自社株の評価と一緒なんですけど、

会社のことを決める議決権は、税務上、評価0円なんですよね。

この性質をうまいこと扱いましょうっていうのが、信託を絡ませた事業承継対策になります。 -

事例1 認知症対策・議決権指図型信託

お父さんは、オーナー社長で、自分が認知症になった時のことを心配しています。

お父さんは、長男に後継者になってほしいと思っています。

長男に自社株式を持たせたいが、贈与税が心配です。

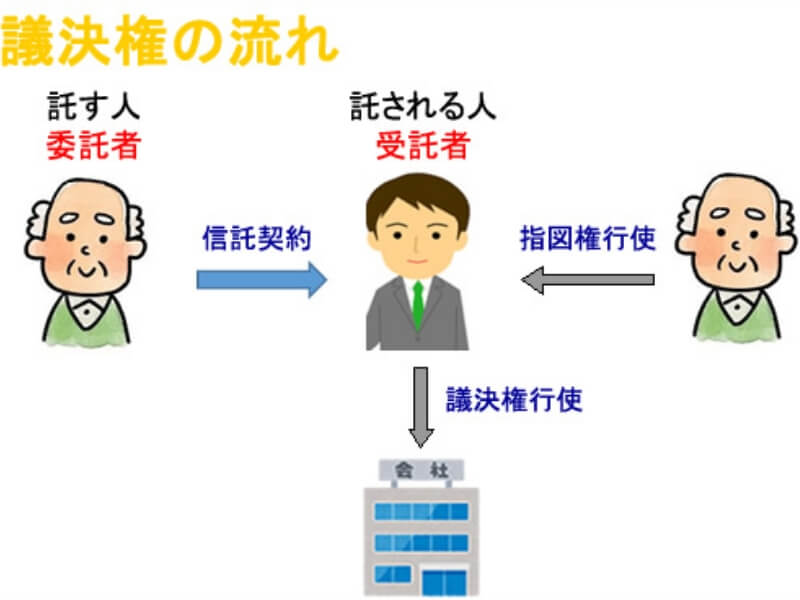

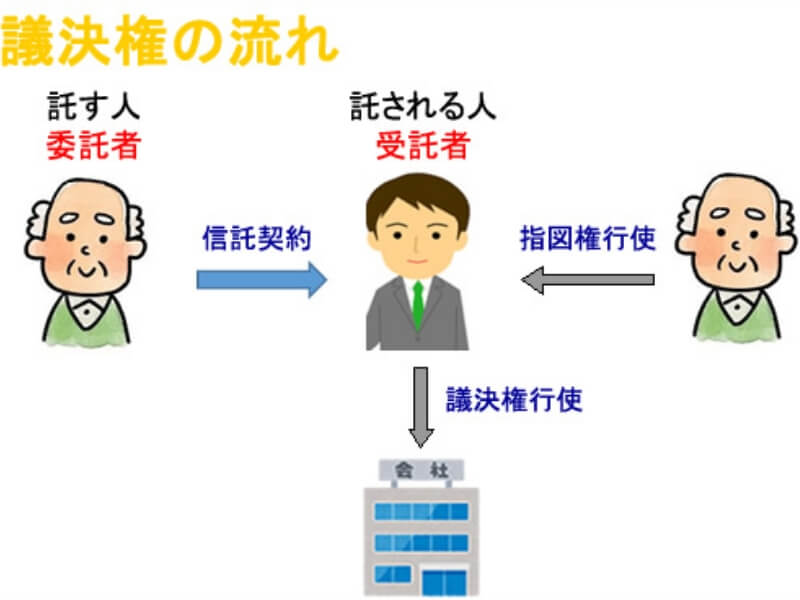

仮に自社株を贈与したとしても、まだまだ経営権はお父さんが握っておきたいと思っています。議決権の流れ

クリックすると拡大します

では、これらの問題を、信託で解決してみましょう。

お父さんと長男で信託契約をして、自社株を長男に移します(信託化)。

そして、お父さんに指図権というものを与えるのです。

株式を信託すると、会社のことを決めるのは、受託者になります。

長男が株を預かってるから、長男が会社のことを決めるんですけど(議決権行使)、「お父さんの指図通りにしなさいね」ってことを信託契約書に盛り込ませることができるんです。

お父さんは指図権を行使して、息子を手足のように使うんです。

なので、息子に株を託しているわけなんですけど、実質的には、お父さんが経営を握っているのと一緒になるのです。

「それなら、別に信託しなくてもいいのでは?」って思われるかもしれないんですけど、いずれは息子には株を引き継がせたいと思っていますよね。

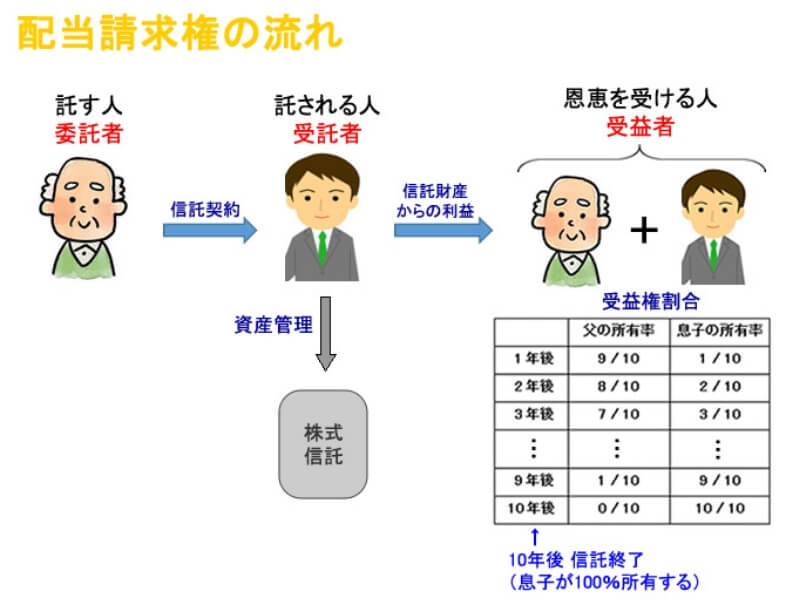

信託を組んで、毎年暦年贈与していくことによって、受益権を渡していくことができるんですよ。

受益権を渡すのは、お父さんが元気なうちっていう制限はあります。配当請求権の流れ

クリックすると拡大します

110万円までの贈与なら無税でできますよね。

なので、例えば1,000万円の受益権があったとして、毎年100万円ずつ息子に受益権を渡していけば、1年後はお父さんが900万円、息子が100万円の受益権、2年後はお父さんが800万円、息子が200万円の受益権を持つ。10年後には、息子にすべての受益権を渡せることになります。

そこで、信託を終了させれば、株を100%息子の所有にさせることができるのです。

ただし、暦年贈与の途中でお父さんが認知症になってしまったとしたら…。暦年贈与も、もうできなくなります。

では、その時は、どうするか…。

株価によって、その後の対応を変えると良いでしょう。株価が安い場合

その時点で、信託を終了させて株を全部息子に渡します。

認知症なら、お父さんの指図権も、もう行使できなくなりますしね。

半分の受益権が残っていたら、半分の贈与税で済みますよね。株価が高い場合

財産が高かったら、贈与税も高くなりますよね。

その場合は、お父さんが亡くなってから株を相続するというやり方の方が、税金を安く済ませることができます。そして、お父さんの指図権も認知症では行使できなくなるのですから、

「お父さんが認知症になったら、受託者の息子が100%議決権を行使する」と信託の条文に書いておくと大丈夫です。 -

事例2 認知症対策・遺留分対策型信託

お父さんはオーナー社長で自分が認知症になった時のことを心配しています。

お父さんは長男に後継者になってほしいと思っています。

長男はお父さんの会社で働いていて、次男は別の会社で働いている状態です。

長男に自社株式を持たせたいが、次男から遺留分を主張され経営が安定しないのではないかと心配しています。

クリックすると拡大します

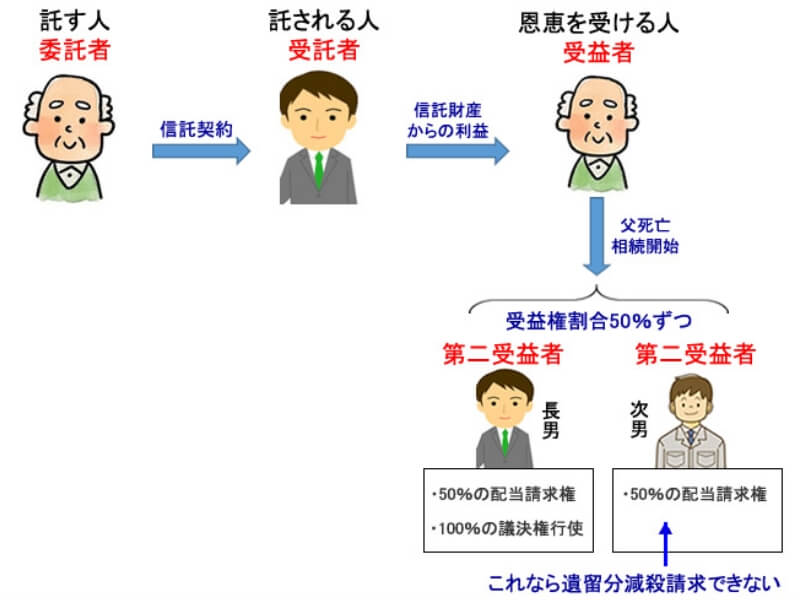

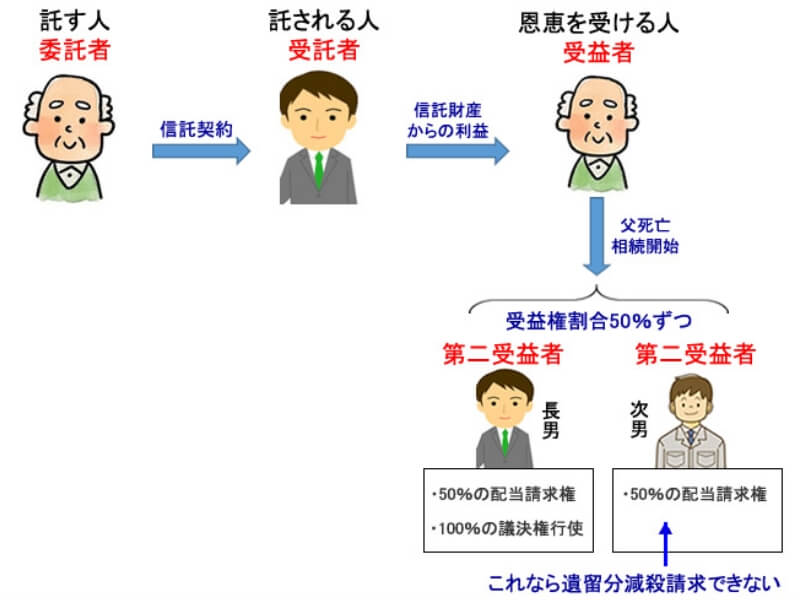

ここでの信託は、次男には、金銭的な配当請求権をいくらか渡して、経営の根幹である議決権の行使は長男に集中させて、経営の安定化を図るというのが、この遺留分対策型信託です。

まず、お父さんと長男で信託契約結びます。株式を信託化します。

受益者はお父さんになっています。

お父さんが亡くなり、相続開始した時には、受益権の50%を長男に、50%を次男にわけます。ただ、株式を2つの性質にわけて、配当請求する権利と議決権行使(会社の経営を決めていく権利)との2つにわけて、お金で評価できるものに関しては、兄弟仲良く半分ずつ分け、長男には、評価0円だけれども一番大事な会社の行く末を決める権利(議決権行使)を与えるんです。

そうすると、次男には何かしらの財産的評価が入っている形になってしまっているので、長男に対して遺留分減殺請求することができません。

-

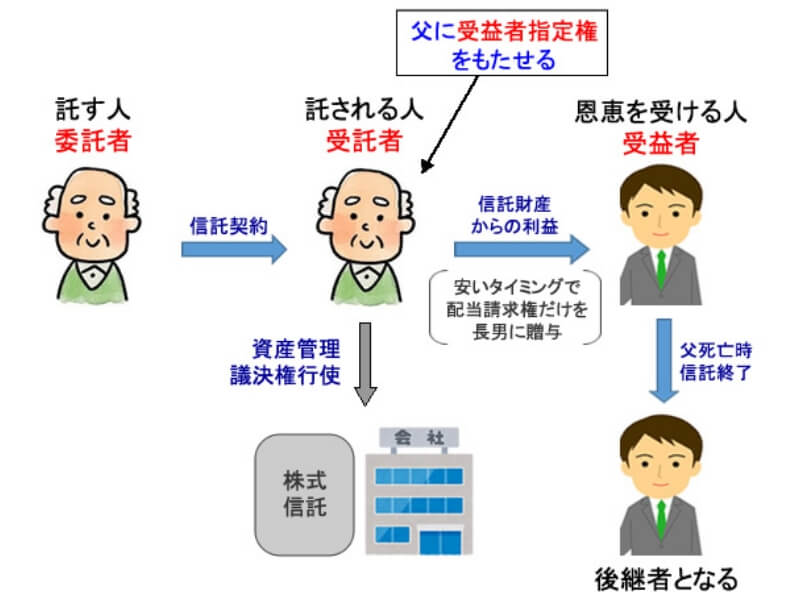

事例3 株価対策型自己信託

お父さんは長男に後継者になってほしいと思っています。

今のうちに自社株を長男に渡しておきたいと思っています。

円滑な事業承継も大事だが、経営権はまだまだお父さんが握っておきたいと思っています。

長男が後継者不適格な場合は、次男に後継者になってほしいと思っています。

クリックすると拡大します

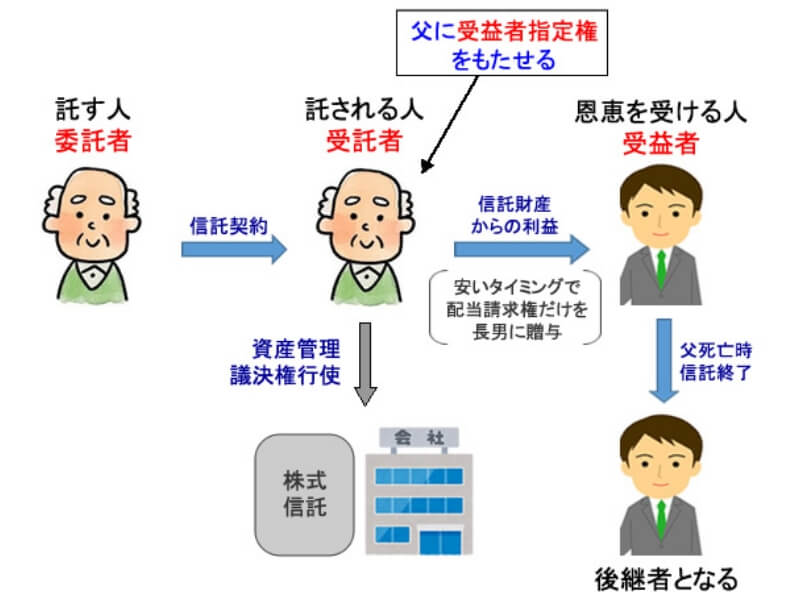

①まず、図のように自分で自分に託します。

委託者と受託者がお父さんでイコールの状態、こんなことも法律でできるんです。②自社株を移転させます。

お父さんが受託者として、資産管理をして、株式の議決権行使をしてと、経営の大事なことはお父さんが担います。③そして 受益者を長男にします。

今までの例は委託者=受益者でしたけど、ここではイコールではないんですよね。

なので、贈与税がかかってきます。

でも、今、株式が赤字なので、評価でないんです。贈与税がかからないんです。

贈与税がかからないタイミングで信託をするんです。

さらに、受益者指定権というのを、お父さんとか第三者に使ったりもします。

長男は、次期経営者になりますから受益者にしますけど、もし経営者としての素質がないとわかったら、受益者を変えてしまえる権利っていうのを、お父さんや第三者に持たせることができるんですよね。それによって、どんなメリットがあるかというと、いつか受益者が誰かにすり替わられるかもと思ったら、真剣に仕事すると思いませんか?

仕事に真剣に取り組ませることができるのが、受益者指定権です。

株価が低い時点で、贈与税を回避しつつ、相続税の対策をし、議決権はまだまだお父さんに残して、長男の経営者としての素質をみていくということができる事例になります。